ちょうど米国株のオプション取引を始めて1年になる。

基本的な投資ポジションは、昨年から変わっておらず、大型テック株とQQQにVGTとかなりグロースより。大暴落したものの為替で救われ、メインポートフォリオから決済し、ちょいちょい米国株のオプション取引の軍資金へ突っ込んでいる。

基本的な戦術は、ターゲットバイイング(プット売り)と権利行使された場合のカバードコール(コール売り)。上昇を捉えるための現物株買いのコール売り。の2つ。

基礎を徹底的に身に付けようと1年になるが、昨年までの暴落局面も経験し、今年に入り上昇局面を経験。その結果が冒頭のS&P500を超えるパフォーマンスが今年出ている。

面白いのがUS500に連動して推移していると言うこと。そもそも、現物株を持つ時間と言うのは、少ない。プレミアムが定期的に入ってくるだけで、現物株の値動きは無いはずなのだが。

おそらく金融工学というか学問的に見たら、オプションプレミアムと株価は、正の相関が強いのかもしれない。

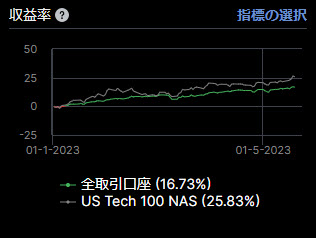

次は、ナスダック100指数との比較。

QQQ、NAS100には、9%ほど負けている。今年、一時期下落局面があったものの、オプションポートフォリオの下落は、時間をおいて下落したもののダウントレンドに多少、抵抗力があるようだった。

主に満期日25~45日程度のオプションを中心としているがその為、最悪45日間でポジションゼロにできることもあり、30日以上続く下落局は、完全に回避できる。レバレッジは、最大5倍~2倍ぐらいで調整し、銘柄ごとにポジションを強弱を変える。

もっとも、数日下落局面が続いた段階で、損失が膨らみそうなポジションを段階的に決済(ロスカット含む)していくので、やはり下落局面で損失を抑えるのがオプション取引では容易だ。つまり、利益は放棄し、損失は大きく出さない戦略が取れる。

今年は、年初来アップルが40%。アルファベット38%。マイクロソフト33%。とポートフォリオの現物株が上げている。ここだけを見ると、今やっている米国株のオプション取引は、ポートフォリオ全体の足を引っ張っている。

オプション取引は、手数料が高額だ。為替手数料、キャリングコスト、売買手数料、オプション手数料などなどかなり取られる。管理の手間もかかる。それを考えると配当込みのS&P500には、絶対勝ちたいところ。

上昇局面では、圧倒的に現物株が強い・・・というか当たり前。そもそもカバードコールの戦術自体が、値上がり分を最大限享受できないのだから、実際の値上がりには負けてしまう。

今の戦術では、上昇局面に若干対応できていない。S&P500の2倍のリターンが出ていても、QQQに負けている。その間のリターンでリスクを考えれば優秀かもしれない。NAS100が10%下落する時に、オプションのポートフォリオは1%ぐらいの下落で済む。

欲を言えば、NAS100並みのリターンを出しながら、リスクを抑えること。これが出来たら最高だ。その先は、NASDAQ100を超えるリターン。

そう考えると、今やっている戦略は、ダウンタイム=下落局面の時にキャッシュをプールできることが、最大の強みかもしれない。現物株をロングしていると、優良銘柄であっても下落局面で待ち時間が発生する。時に数カ月。時に数年。とは言え、ダウンタイムも含めて投資と言えるので、ダウンタイムには、ホールドしている株を買い増しすることになるわけだが・・・。

2023年は、残りのFOMCも気になるし、日銀の方針転換も気になるところ。第一四半期は、既にUS500企業の利益がマイナスになっており、明らかに景気後退のシグナルが出ている。

そう考えると、ポートフォリオの一部は、このまま米国株のオプション取引で運用しつつ、下落に備えるのがいいか。年内ビックテックにQQQとVGTは、このままホールドで買い増しの予定も売却もしない。

結局、今のオプション戦略では、「現物株持ってるのが一番よかったじゃん」という結果にならなくもない。景況感に応じて、もうすこしプット売りを抑え、カバードコールに重きを置けばいいかもしれない。まもなく後半戦。どうなることやら。