すっかり日本でも王道の投資対象商品となった、ナスダック100指数。S&P500を調べたついでに2000年以降どうだったのか調べてみました。

- USDでの価格表示

- 月足チャート

- 年1月の初値と12月末の終値でリターン集計

- NASDAQ100商品の配当は考慮しない

想定しているのは、毎年取引開始で成行注文をし、年末の最終日の取引終了時間ギリに売り注文を行い、NASDAQ100(投資信託や米国ETF)へ投資することです。

基準価格100での10%リターンと基準価格1,000での10%だと、10倍の差がついてしまう基準価格の複利に関しては、無視しています。また、納税による効率も無視し、あくまで単年度でのシミュレーションとなります。

もくじ

2000年からのナスダック100チャート

ITバブル崩壊に9.11のテロ事件。イラク戦争と続き、実に3年もの間、下落の一途をたどりました。見ての通り、2007年まで直近高値を戻すことはありませんでしたので、投資家としてはまさに受難の時期であると言えそうです。

実際には、1998年~2006年ぐらいの間に各種指数へ投資しても、リターンが芳しくなく債券投資とほとんど変わらないリターンであった為、価格が比較的安定している債券をポートフォリオへ組み入れる効果が、この時期において非常に高かったのも理解できます。

サブプライムショックにリーマンショックと投資家として、記憶に新しい事象です。戦争やテロからわずか数年。今度は、金融危機で何とも世の中とは理不尽な世界だと感じるには、十分な出来事でした。

2000年の下落相場を超える下落となり、直近高値より50%近く下落しました。比較的テック系が多いNASDAQ100。下落する時は、大きく下げるのが特徴。その代わり上げる時は、大きく上げるハイリスクハイリターンな指数。

2002年以降のナスダック100で下落を無視

NASDAQ100指数のチャートを再掲載します。

2002年以降の下落シーンでは、年別でリターンを考えると1年以上。つまり、2年連続でリターンがマイナスになったことがありません。大きく下落した場合でも必ず1年以上かけずにリバウンドしてきました。

やはり、また下げたとしても指数のPERやPBRなど基本数値が割安になれば、中長期投資家がテック株を買い戻しに入り、早期に改善することを20年繰り返しているようです。

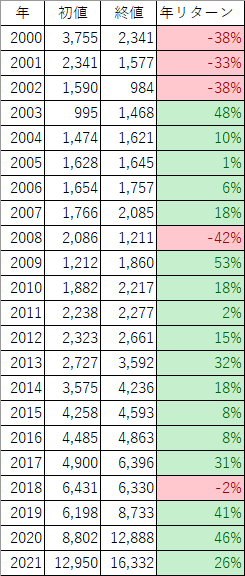

NASDAQ100年別リターン一覧

こちらが2000年からの1月初値~12月終値で集計した、表ベースのナスダック100年別リターンになります。2021年に関しては、直近の価格で算出していますので、この後いきなり上下しなければほぼほぼ数値的に参考にできる値です。

2018年の軽微な下落以外は、なんと40%近く下落するのが通例のナスダック100。2000年のITバブル崩壊時には、毎年30%強下落していくかなり厳しい相場でした。

2008年のリーマンショック時も42%下落。資産がほぼ半分になってしまうので、取崩が必要だと目もあてられません。

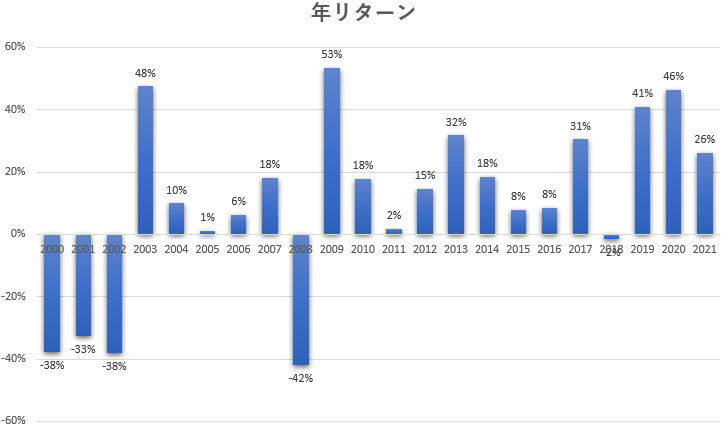

次は、年次リターンの棒グラフです。

やはりちょっと荒いですね。直近3年がやはり異常です。40%越えが2年間。2022年は、間違いなく良くて10%前後だろうと。もしくは、数%プラスぐらいでしょうか。

コロナのリバウンド後の業績推移が2022年までは、よいと見込まれてますが織り込み済み。早ければ2022年の夏ぐらいから四半期データで鈍化がみられると、年後半から下げに転じる可能性も。

昨今のNASDAQ100のリターンが強すぎて、平均10%と聞くと「え?」となるかもしれませんが、これが本来のNASDAQ100の姿かなと。直近の伸びが無ければ、S&P500以下になります。

2021年、2020年、2019年を統計から外すと年率6%となり指数としては、普通の数値に。

さらに配当も1%未満で基本的には、投資信託やETFの手数料と相殺されてしまうため、NASDAQ100は配当もあてになりません。

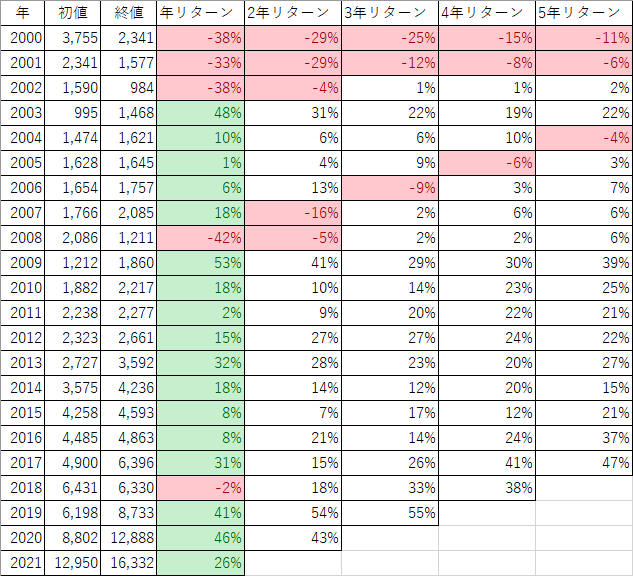

ナスダック100年別リターン(中期投資)のケース

投資信託やETFの平均保有期間のデータを見たことがあります。意外にも3年程度となり、短いと感じました。とは言え、私も比較的これまで短期で売買してきたタイプなので、まったく違和感がありません。

最近、こうしてデータを見るのも3年以上保有しようと考え、個人的な検証をしているところです。

では、1年ごとに決済しリターンを測るのではなく、2年や3年、5年で売買するとどうなるかを計算してみました。各〇年リターンは、左軸の年に投資を開始し〇年経過する年末に売った時の年率換算リターンになります。トータルリターンを出す場合は、〇年×年率で求めることができます。

イメージ的には、投資した年数を指定し、右列へ進むと何年保有後に売ったら何%になるのかが分かります。例えば、2017年に購入し5年保有したら年率換算47%と言う感じです(狂ってますね)。

年リターン・・・毎年初めに買い。年末売り。

〇年リターン・・・年初買い。〇年後年末売り。

やはり、中期で持つとリスクリターンがマイルドになりますね。5年持つならば、いつ持っても最大でマイナス11%で済む。と考えることもできます。

ナスダック100年別リターンのまとめ

過去20年間のナスダック100の年別リターンを見て、数字的に確実なことをまとめていきます。

- 過去20年間、1~5年の売買期間のリターン平均は10%~15%(配当除く)

- 大暴落翌年のリターンが40%以上である確率100%(大暴落時のみ投資してもよし)

- 2009年以降、2年以上保有すればプラスリターンである確率100%

- 8年以上保有するのであれば、プラスリターンの確率100%

直近3年のリターンを無視すると至って平凡なリターン(年平均6%)になります。ここ3年の驚異的なパフォーマンスがこのまま続くとも思えませんので、やはりポートフォリオのごく一部に留めておきたい感じはします。

さらに、ITバブル崩壊と直近3年を除くと年平均14%となり高いです。どこを切り取るかで確かに変わりますし、平均を取ったところでしょうがない気もします。中身は、いわゆるハイテク株になるので長期金利上昇局面と不況に特に弱い傾向があります。

●S&P500・NASDAQ100・ダウ30の全てに含まれる銘柄を調べました

全ての3大指数(S&P500、NASDAQ100、ダウ30)に含まれる銘柄一覧【米国株研究Vol.1】

全ての3大指数(S&P500、NASDAQ100、ダウ30)に含まれる銘柄一覧【米国株研究Vol.1】

●S&P500の年別リターンを調べました

最新!S&P500の年別リターン

最新!S&P500の年別リターン

「NASDAQ100の年別リターン」を大変興味深く拝見させていただきました。

ありがとうございました。

特に〇年リターンの発送は当方にはなく、たいへん勉強になりました。

2021年までしかデータがないので、私の方で2023年までデータを追加しました。

また2000~2002年に暴落していますが、その前が知りたくて1997年から調査しました。

その他、いくつか追加しました。

このサイトからは、送付できないようなので、私のメールアドレスに送信頂ければ、

そのデータを送付させて頂きます。

また、米国個別株式を2023年1月より、米国株オプション取引を2023年10月より始めました。

いろいろ勉強させて頂けると幸いです。

よろしくお願いいたします。

コメントありがとうございました!また、お礼遅くなりました。

なんと!米国株オプション取引やっているんですね。私もようやく2年近くになりますが面白いですよね笑

時間の経過で価値が上がる金融商品っていいですよね~

なぜITバブルの大暴落のNASDAQ100が一番不利なデータを恣意的に抽出するのですか?ITバブルの天井で買った人が痛い目みただけです。

なぜNASDAQ100が開始された1985年の1月31日からのデータで比較しないのですか?NASDAQ100は1995年頃から上がりはじめ、1998年、1999年のNASDAQ100は大暴騰したそれを取り込むことができればITバブルの大暴落も相殺できるはず。

今まで38年のNASDAQ100が開始されたころからのリターンから比較するとNASDAQ100はS&P500を遥かに上回るリターンを上げています。少し調べれば分かることです。確かにS&P500より大きく下がるリスクはありますが、株価が上がるときは

S&P500よりドカンと上がることが多い。

S&P500よりリスクを取ってもっとお金増やしたいよとう人にはNASDAQ100はかなり魅力的な投資先です。でも僕はレバナスは認めない。S&P500でも全世界でも全米でもNASDAQ100でも先進国でも20年持てば今まで必ずプラスになったというのがレバナスには通用しないからです。ITバブルは確かにトンでもない大暴落でしたが、それに耐えて、持ち続けた人は大幅に資産が増えている。ここ35年でITバブルの大暴落はありました。が、それでもNASDAQ100は1985年の途中からなので比較できないが、翌年の1986年から38年で比較するとNASDAQ100の開始値は111でした。2023年の最後の取引日の終値は約17874です。160倍になっていますね。同時期1986年から2023年までのS&P 500の約47倍になりました。

どちらに投資すれば正解だったか分かりますね。

長期的な視点で見ると、NASDAQ100はS&P500を上回るリターンを示しています。

最後に過去のリターンは将来のリターンを保証するものではありません。

投資判断をする際には、さまざまな要因を考慮し、リスクとリターンのバランスを検討することが重要です。もっと高いリターンを考えるなら、FANG+やSOXなどがありますが、僕はそこまでリスクは取る勇気はない。リスクとリターンのバランスを検討した結果NASDAQ100が最強だなと思っただけです。

コメントありがとうございます。私もNASDAQ100は持ってます。逆にS&P500は、もう持ってないですね。データに関しては、特に理由がなくてただ単に面倒くさいからです笑。直近20年で十分かなって。昔に比べて中央銀行が切れるカードの種類と数が増えたので、単純比較できないんですよね。なので、個人的には2000年以降で十分だなと思っています。

さらに政府が際限なくお金を刷ってるので、世界に散らばって米国だけでインフレを抑制するのは、酷い痛みを伴うようになりました。と言うのは、米国の貿易赤字もあり刷った分が海外へ流出していくので、米国内の金利上昇でインフレを抑えようとしても、海外のインフレの影響が皆無とはならず、インフレ抑え込みに国内が耐えられない可能性が今後、色濃くなってくるはずです。そういった事もあり、世界中の貨幣が増える中、集中したところの爆上げが起こりやすいですよね。で、爆下げが起こりにくい。

指数と言うかETFに順張りと言う観点では、NASDAQ100よりVGTを2倍持っています。リスクとリターンを検討した結果、私はQQQよりもVGTですね。何年も前からそうでした。最近更新しておりませんが、気が向いたらまたお越し頂けると嬉しいです。そのうち記事書きます笑